Канули в Лету времена, когда удачливый предприниматель мог один раз выпустить успешный продукт, а потом всю жизнь пожинать плоды, бесконечно варьируя свое детище. Теперь так не выживешь. По оценкам аналитиков ARC Advisory Group, сегодня 25--30% дохода производственные предприятия получают от изделий, созданных в течение последних пяти лет. Им нужно постоянно разрабатывать новинки и выпускать их в продажу быстрее конкурентов. Но для этого приходится решать несколько противоречивых задач: продвигать инновации, увеличивать доход, соблюдать жесткие сроки выпуска продуктов на рынок и обеспечивать их высокое качество. Единственный способ “поймать всех четырех зайцев” — как можно более эффективно использовать информацию о продукции. Здесь не обойтись без технологии управления жизненным циклом изделия (Product Lifecycle Management, PLM), направленной на создание единой среды для сквозного управления процессами проектирования, тестирования, производства, обслуживания, списывания и утилизации продуктов. И хотя преимущества такого подхода очевидны, а опыт первопроходцев их подтверждает, путь к PLM не устлан розами.

Динамичный рынок

Концепция PLM, выдвинутая в начале 2000-х, уже завоевала популярность. Правда, до сих пор не все понимают, что это не готовое или настраиваемое программное решение, а некая совокупность технологий и методов интеграции уже функционирующих корпоративных систем со средствами коллективной работы с целью создания единого информационного пространства. Некоторую путаницу вносит и расшифровка аббревиатуры PLM. Понятно, что управлять жизненным циклом изделия невозможно, правильнее говорить про управление информацией об изделии на протяжении его жизненного цикла. Нет ясности и в том, какие конкретные программные технологии служат для реализации PLM. И хотя за развитием этого рынка сейчас следят многие аналитические компании, они по-разному оценивают его объем (см. таблицу).

Наиболее широко данное понятие трактует фирма CIMdata, которая причисляет к средствам управления жизненным циклом изделия базовые стандарты и технологии (XML, средства визуализации, совместной работы и интеграции приложений); инструменты автоматизации проектирования механических и электронных изделий (CAD и EDA), подготовки производства (CAM), анализа инженерной информации (CAE) и вспомогательные средства (у нас все они обычно объединяются под названием САПР); дополнительные программы (хранение данных, управления информацией, документооборот); функциональные приложения (управление конфигурациями, версиями, проектами, знаниями) и специализированные отраслевые приложения. В связи с этим в отчетах CIMdata объем рынка PLM самый большой.

Другие компании, например Daratech, в качестве составляющих PLM рассматривают только инструменты для механического проектирования (CAD, CAE, CAM) и системы управления проектными данными. К тому же одни аналитики учитывают только продажи ПО, а другие также принимают в расчет и сопутствующие услуги. Все это и приводит к расхождениям в оценках рынка.

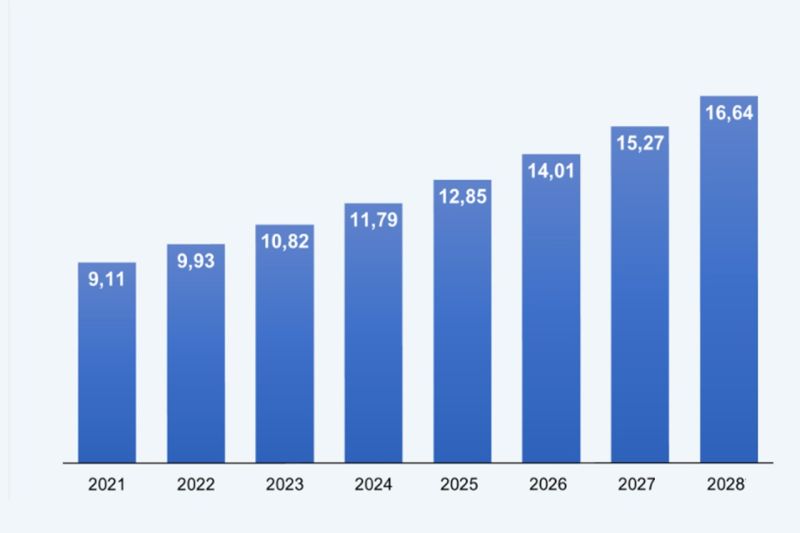

Несмотря на разницу в количественных показателях, все исследователи единогласно сходятся в одном: рынок PLM растет и будет расти в дальнейшем. В пользу такого мнения приводится целый ряд доводов. Так, CIMdata объясняет подъем тем, что предприятия осознают важность PLM для повышения эффективности своей деятельности и инвестируют в эту технологию. Daratech отмечает рост спроса со стороны не только крупных, но и небольших компаний. ARC Advisory Group утверждает, что функциональность PLM-приложений постепенно расширяется за пределы традиционной области автоматизации проектирования и охватывает другие процессы жизненного цикла изделия, включая управление контентом, послепродажное обслуживание, маркетинг и т. д.

Рассматривая отдельные сегменты рынка PLM, аналитики единодушно отмечают рост спроса на системы управления данными о продукции и поддержки коллективной работы (Collaborative Product Data Management, сPDM). По мнению ARC Advisory Group, это связано с глобализацией промышленного производства — деловые связи между предприятиями расширяются, а потребность в совместном использовании информации возрастает. Компания CIMdata подчеркивает, что сегмент cPDM растет быстрее, чем рынок PLM в целом: в 2006-м его объем увеличился на 13,6% и составил 6,9 млрд. долл. Правда, CIMdata причисляет к cPDM не только сами PDM-системы, но также и средства визуализации, обмена информацией, управления портфелями проектов, контроля за соблюдением нормативных требований, интеграции приложений и отраслевые решения. По прогнозу, в ближайшие годы этот сегмент будет расти в среднем на 13,6% в год и к 2011-му достигнет 13 млрд. долл.

Вторую часть рынка PLM составляют инструменты подготовки данных: средства автоматизации проектирования, публикации технической информации и вспомогательное ПО. По объему этот сектор больше первого, но развивается медленнее. Так, по данным CIMdata, в прошлом году он вырос на 9% – до 13,2 млрд. долл. При этом наибольший вклад в подъем внесли программы проектирования электронных приборов и CAD-системы среднего класса, а отстающими оказались тяжелые САПР и средства инженерного анализа. CIMdata предполагает, что в течение пяти лет сегмент инструментов будет расти на 5,3% и к 2011-му достигнет 17,1 млрд. долл.

На рынке PLM работает много поставщиков ПО и услуг. С подробным списком игроков можно ознакомиться по адресу: www.johnstark.com/epwl4.html. Правда, он несколько устарел, так как в последнее время в этой области происходила активная консолидация и слияние компаний. К тому же в перечне есть только одна российская фирма, а между тем немало отечественных разработчиков уже предлагают комплексные решения.

Чтобы внести ясность в состав игроков, CIMdata подразделяет их на поставщиков продуктов для отдельных направлений (CAD, CAM, EDA, CAE и т. д.), консалтинговые/интеграторские компании и создателей комплексных систем. По числу участников самой большой является первая группа, а по совокупному доходу — последняя, в которую аналитики включили лишь пятерку разработчиков, сфокусированных на рынке PLM: Agile, Dassault Systemes, PTC, SAP и UGS. В текущем году ее состав изменился, так как компанию Agile купила корпорация Oracle, а UGS вошла в состав концерна Siemens и теперь называется Siemens PLM Software. Эти перемены будут отражены в отчете за нынешний год, а пока мы рассматриваем предыдущий (рис. 1).

Согласно CIMdata, по объему продаж первое место заняла Dassault, а UGS и PTC — второе и третье соответственно. Однако, отмечают аналитики, за год доход сильно вырос у всех трех лидеров. Наибольший вклад по-прежнему вносят инструменты (т. е. САПР и вспомогательное ПО), но поставки cPDM-систем растут быстрее, и поэтому доля последних в обороте увеличивается.

Все поставщики комплексных продуктов распространяют их и предоставляют услуги не только самостоятельно, но и через партнерские сети, включающие системных интеграторов, реселлеров, консультантов и т. д. Комбинация прямых и партнерских финансовых результатов позволяет оценить влияние поставщика на рынок PLM (рис. 2). Здесь передовиком опять оказалась Dassault. Аналитики отмечают, что у нее значительный вклад в партнерский бизнес внесла IBM, а у UGS — крупный американский интегратор EDS. Но влияние других членов пятерки растет. Так, в прошлом году PTC и SAP расширили свои партнерские программы, что положительно отразилось на совокупном доходе.

PLM в России

В нашей стране исследование рынков САПР и PLM уже третий год подряд проводит компания IDC. В 2006-м объем продаж CAD, CAM, CAE и средств управления информацией о продукции вырос на 29% и составил 66 млн. долл., при этом продажи САПР и PDM росли примерно одинаковыми темпами.

Таким образом, в нашей стране поставки PLM-продуктов увеличиваются гораздо быстрее, чем в мире (рис. 3). К тому же наш рынок отличается от мирового и по структуре: у нас доля PDM составляет 13%, а в мире — 27%. По прогнозу IDC, к 2010-му объем продаж перечисленных систем в России достигнет 113,4 млн. долл., а в мире — 6,9 млрд. долл.

Правда, высокий уровень пиратства не позволяет оценить реальные объемы распространения и использования PLM. “Зачастую внедрение происходит стихийно и учету не поддается”, — заметил Владимир Малюх, директор по инженерному консалтингу компании “Ледас”.

Но то, что на российском рынке PLM складывается благоприятная ситуация утверждают все поставщики, работающие в нашей стране. “Спрос на PLM-решения постоянно растет. На промышленные предприятия приходят новые менеджеры, стремящиеся к повышению эффективности производства и проектирования. Причем интерес к комплексным решениям появляется и у тех предприятий, которые уже оснастили рабочие места конструкторов и технологов автоматизированными системами. Но если отсутствует реальная интеграция процессов, страдает производительность труда”, — объяснил Виталий Талдыкин, директор по маркетингу компании “Топ Системы”. Николай Нырков, заместитель директора департамента по работе с корпоративными заказчиками фирмы АСКОН, связывает нынешний подъем с ростом производства в обрабатывающих отраслях промышленности, наращиванием инвестиций в основной капитал предприятий и продолжающейся легализацией в области САПР.

Последнее обстоятельство особенно отрадно, ведь до раньше у нас уровень пиратства в сегменте САПР был даже выше, чем в среднем по всему рынку ПО. Судя по отзывам поставщиков, такая ситуация начала меняться лишь пару лет назад. Возможно, это связано с тем, что именно тогда все ведущие западные игроки открыли у нас представительства и занялись борьбой с нелегалами.

Эти усилия, а также инвестиции в развитие бизнеса в нашей стране приносят плоды. Так, Лоран Вальрофф, директор Dassault Systemes Russia отметил, что за последние два года объем продаж PLM-решений в России вырос вдвое и привел в качестве примера авиационную и судостроительную отрасли, где продукция Dassault исторически имеет сильные позиции. Он упомянул и подъем отечественного автопрома, который сопровождается активным расширением числа автоматизированных рабочих мест в конструкторских и технологических подразделениях, и появление реального интереса к системе цифрового производства Delmia.

Внимание к PLM-решениям растет и из-за информированности заказчиков об их преимуществах. “На всех региональных мероприятиях в Новосибирске представители промышленности уже перестали проявлять скепсис по отношению к PLM и активно интересуются комплексными системами. За последнее время в наш центр компетенции обратилось несколько организаций, которым необходим консалтинг именно по PLM: характер их пожеланий свидетельствует о явном росте понимания значимости этой технологии для повышения конкурентоспособности”, — рассказал Владимир Малюх.

Последние тенденции

Концепция PLM родилась, когда благодаря применению САПР предприятия накопили огромные объемы электронной информации (чертежи, трехмерные модели, спецификации и др.). Чтобы извлечь пользу из этого интеллектуального богатства им нужно управлять. Не случайно ядро любого PLM-решения (по крайней мере, в дискретном производстве) составляет система управления инженерными данными. Однако за свою недолгую, но активную жизнь технология PLM прошла длинный путь развития и помимо PDM теперь охватывает самые разные направления деятельности промышленной компании. Причем этот охват постоянно расширяется.

При этом особую активность проявляют перечисленные выше поставщики комплексных систем. Чтобы получить недостающие технологии, они предпочитают не тратить время на собственные разработки, а приобретать создателей наиболее удачных и проверенных решений. Они могут позволить себе такой “шоппинг”, поскольку, как уже отмечалось, подъем рынка PLM сопровождается ростом дохода его ведущих участников.

В связи с этим консолидация рынка PLM усиливается. Достаточно вспомнить последние крупные поглощения. В прошлом году Dassault купила MatrixOne, входящую в пятерку ведущих игроков рынка PLM, получив систему, ориентированную на нужды ряда отраслей промышленности, PTC приобрела Arbortext, поставщика средств динамической публикации документов, и PolyPlan, выпускающую ПО для цифрового моделирования производства (Digital Manufacturing). Кстати, незадолго до этого UGS поглотила Tecnomatix, также занимавшую ведущее положение в области Digital Manufacturing. А в начале нынешнего года саму UGS купил концерн Siemens. Сумма этой сенсационной сделки (3,5 млрд. долл.) говорит о том, что технологией PLM всерьез заинтересовались сильные мира ИТ. Очень скоро такое предположение получило подтверждение — корпорация Oracle купила компанию Agile, входящую в пятерку лидеров, а фирма SAP представила амбициозный план развития собственных PLM-технологий.

Такой активный процесс слияний позволил аналитикам предположить, что рынок PLM будет развиваться по “закону трех”, т. е. в конце концов на нем будут доминировать три ведущих игрока. Однако, по мнению других наблюдателей, этот рынок процветает благодаря постоянному появлению новых технологий, которые предлагают молодые начинающие компании. Очевидно, что оба суждения справедливы и поставщики PLM разделятся на два лагеря: нескольких китов, предлагающих комплексные решения для всего жизненного цикла изделия, и многочисленную армию более мелких разработчиков специализированных продуктов для отдельных этапов жизненного цикла. Такая ситуация наблюдается уже сейчас, но со временем разрыв между двумя лагерями, видимо, будет только увеличиваться.

Другая тенденция в области PLM связана с усилением роли технологии цифрового моделирования производства. Достаточно вспомнить, что одной из причин сделки между Siemens и UGS было наличие у последней развитого решения такого рода. Сейчас Digital Manufacturing выходит на первый план. Есть надежда, что с помощью такого решения промышленные предприятия смогут заполнить разрыв между процессами производства и проектирования, который существует уже давно и приводит к огромным накладным расходам. Сейчас вся тройка китов активно продвигает средства цифрового моделирования производства: UGS — систему Tecnomatix, Dassault — Delmia, а PTC — Windchill MPMLink (бывшую PolyPlan). Аналитики из CIMdata полагают, что такое развитие событий приведет к интеграции систем Digital Manufacturing со средствами автоматизированного контроля и оптимизации производственной деятельности (Manufacturing Enterprise Solutions, MES) и, следовательно, к еще более полному охвату технологией PLM различных направлений деятельности предприятия.

В нашей стране технология цифрового моделирования производства еще не получила широкого распространения, однако недавно появились сдвиги. По словам Лорана Вальроффа, в последнее время у крупных российских заказчиков возник серьезный интерес к решению на основе продуктов Delmia. Возможно, это связано с появлением у этой системы варианта Delmia Express, предназначенного для небольших предприятий.

Это не случайное событие, а проявление еще одной тенденции в области PLM. На первых порах технология управления жизненным циклом изделия была предназначена для крупных и очень крупных заказчиков, таких как Boeing, Airbus, NASA и т. д. Но примерно пару лет назад киты индустрии PLM обратили внимание на средние и малые предприятия. Dassault начала выпускать специально для них PLM-продукты из серии Express, а UGS — пакет Velocity Series. Это не просто урезанные версии исходных систем. “Особенностью решений PLM Express является простота их внедрения, достигаемая за счет функционального пакетирования, отвечающего потребностям дизайнера, конструктора, технолога и других специалистов”, — объяснил Лоран Вальрофф.

Одновременно с выходом в сегмент СМБ гранды внесли изменения в партнерскую политику. Ведь охватить огромную армию некрупных фирм можно только через партнеров. Как обычно, поставщики объясняют этот шаг заботой о заказчиках: небольшие компании зачастую решают не менее сложные задачи, чем гиганты, и поэтому не меньше “старших братьев” нуждаются в интегрированных PLM-решениях. Но, видимо, причины здесь скорее меркантильные. В последнее время сегмент тяжелых систем практически не растет, а продуктам для СМБ аналитики сулят прекрасные перспективы. Например, AMR Research прогнозирует, что рынок PLM для средних предприятий (имеющих годовой оборот 30—999 млн. долл.) будет ежегодно расти на 12%.

Следует отметить, что сегмент СМБ и раньше не был обделен вниманием поставщиков САПР. Но тогда это была вотчина разработчиков систем среднего класса (SolidWorks, Autodesk, Think3 и т. д.), а их комплексы в основном были ориентированы на ту часть жизненного цикла, которая связана с проектированием изделий и подготовкой производства. Появление в этом сегменте китов индустрии по идее должно позволить небольшим предприятиям расширить диапазон применения технологии PLM за пределы этапа проектирования.

Эта тенденция наблюдается и у нас. “Сейчас происходит движение в сторону снижения цены на билет в PLM”, — сказал Владимир Малюх. Отчасти это связано с тем, что зарубежные компании проводят в нашей стране специальную ценовую политику. “У нас стоимость рабочего места в России ниже, чем в Европе”, — подтвердил Лоран Вальрофф.

Казалось бы такое активное наступление западных китов должно беспокоить отечественных разработчиков САПР. Но их это не пугает. Так, Виталий Талдыкин отметил, что усиление конкуренции и рост спроса способствуют развитию рынка. Все больше вендоров, ранее не имевших интегрированных CAD/CAM/CAE/CAPP/PDM-приложений в своем “арсенале”, двигаются в этом направлении. Постепенно в России появляются законченные PLM-проекты, а значит, нарабатывается база технологий внедрения и использования подобных решений в отечественной промышленности. “Западный опыт — это хорошо, но появление отечественных примеров — существенный шаг вперед”, — отмечает Виталий Талдыкин, ссылаясь на проекты на Энгельсском ОКБ “Сигнал” и приборостроительном предприятии в Саратовской области.

Для PLM практический опыт особенно важен. Ведь, как подчеркивают аналитики, PLM является не просто набором приложений, а бизнес-стратегией, которая позволяет всем участникам партнерской сети с помощью приложений и процессов выполнять совместную разработку и воплощать инновации на протяжении жизненного цикла изделия.

Российские заказчики поворачиваются в сторону PLM?

Несмотря на процессы “демократизации”, происходящие в мире PLM, передовиками по внедрению этих систем остаются крупные предприятия. “В высшем сегменте безусловно лидирует авиационно-космическая отрасль, во многом благодаря внедрению развитого комплекса на АНПК “Сухой” и у многочисленных смежников, охватывающего сотни рабочих мест”, — утверждает Владимир Малюх, подчеркивая огромное значение проекта разработки авиалайнера Sukhoi SuperJet для продвижения PLM-технологий в нашей стране.

Хотя исторически сложилось, что и в мире, и в России технология PLM сначала получила распространение в авиа-, судо- и автомобилестроении, есть примеры и в других отраслях, в частности “Криогенмаш” и Красноярский комбайновый завод уже не первый год широко используют комплексные системы. Но это тоже крупные предприятия.

Причина успеха “наверху” очевидна: полномасштабные PLM-решения обходятся гораздо дороже лоскутной автоматизации. “Малый бизнес пока отстает, но все предпосылки для развития есть”, — считает Виталий Талдыкин. Похоже, что движение “вниз” уже началось. Как считает Лоран Вальрофф, руководители малых и средних предприятий все отчетливее понимают преимущества комплексных PLM-решений и уже готовы обсуждать их внедрение.

По оценке Николая Ныркова, наибольшее количество заказчиков — это предприятия среднего размера, т. е. такие, в которых работает от 20 до 200 инженеров. А Владимир Малюх привел примеры не просто малых, а сверхмалых пользователей PLM, в частности производителей мебели. Причину такого явления он видит в динамичности мебельной отрасли, наличии недорогих решений для нее и относительной простоте внедрения: “По моим данным, только легальных рабочих мест насчитывается более 6--8 тыс. В денежном выражении этот сегмент, конечно невелик, так как средняя стоимость рабочего места — не превышает 1000 долл., но если к мебельщикам добавить другие успешные отрасли — производство окон, витрин, торгового оборудования, то показатели проникновения PLM окажутся вполне внушительными. Замечу, что здесь преобладают именно комплексные решения, действительно охватывающие весь жизненный цикл изделия, хотя и простые технологически”.

Что же побуждает российские предприятия внедрять такие проекты? Как известно, для этого требуются две основные составляющие: желание и возможности. Судя по отзывам поставщиков, позитивные сдвиги происходят по обоим направлениям. Просветительская работа вендоров и успешный опыт первопроходцев постепенно убеждают предприятия, что лишь системный подход к решению проектных и производственных задач позволит выжить в рыночных условиях. Есть и более конкретные причины. “Часто заказчики просто хотят навести элементарный порядок в процессах конструкторско-технологической подготовки производства и надеются, что современная ИТ-система им в этом поможет”, — объяснил Николай Нырков. Такие благие намерения подкрепляются растущими финансовыми возможностями. По наблюдениям Лорана Вальроффа, в настоящее время даже те предприятия, которые раньше находились на грани банкротства, увеличивают поток инвестиций в ИТ-инфраструктуру.

Тернистый путь

Рассказывая о преимуществах PLM, вендоры обычно приводят в качестве примера успешные проекты, обходя молчанием неудачи. Заказчики тоже крайне неохотно рассказывают о провалах. Поэтому любая негативная информация получает широкий резонанс. Так, в прошлом году много шума вызвало сообщение корпорации Airbus о двухлетней задержке выпуска авиалайнера A380. Одна из причин заключалась в том, что участники разработки использовали несовместимые версии САПР CATIA, и при обмене инженерной информацией возникли ошибки. Другими словами, даже PLM-система не помогла гиганту избежать проблем.

В то время главный конкурент европейского авиапрома — корпорация Boeing, уверяла, что у нее таких трудностей с PLM-системой не наблюдается, а проект 787 Dreamliner идет без сбоев. И вдруг недавно американский самолетостроитель заявил о переносе сроков выпуска лайнера на полгода из-за нехватки композиционных материалов. Хотя на первый взгляд может показаться, что между PLM и дефицитом материалов мало общего, возникает вопрос: зачем нужна такая система, если она не позволяет контролировать работу поставщиков. Однако аналитики считают, что дело не в самой концепции PLM, а в недостаточно полной ее реализации у партнеров Boeing’а. Сама корпорация далеко продвинулась в области создания единой среды для проектирования и инженерного анализа, но охват этой технологией поставщиков (а их сотни!) оказался недостаточным.

Российские эксперты также уверены, что эти неудачи вызваны не проблемами с ИТ, а человеческим фактором. “Проблемы авиагигантов — в переоценке высшим руководством “непогрешимости” САПР и PLM и, как следствие, закладке довольно жестких сроков, без запаса, на высокую сложность этих проектов. К тому же на Boeing’е поторопились выпустить машину к юбилею фирмы и второпях забыли о соблюдении технологии сборки и документирования”, — объяснил Владимир Малюх. По его данным, наш аналогичный проект в АНПК “Сухой” пока продвигается успешно.

Но у нас есть свои трудности. В качестве главной из них все без исключения вендоры указали острейший кадровый голод — не хватает не только технических специалистов, но и людей, способных качественно произвести внедрение PLM. Такой дефицит наблюдается и у ИТ-компаний, и на предприятиях. Об этой проблеме говорят уже не первый год, но какого-либо просвета пока не предвидится, несмотря на то что поставщики вносят свой вклад в решение данной проблемы. Так, практически у всех имеются образовательные программы, по которым вузы могут получить софт на льготных условиях, а то и вообще бесплатно.

Наблюдается и недостаток финансирования. “Из-за этого вместо полномасштабного внедрения PLM начинается “кусочная” автоматизация, что в дальнейшем приводит только к увеличению затрат, так как покупается ПО нескольких производителей, одно меняется на другое и т. д.”, — поделился опытом Дмитрий Абакумов, директор по маркетингу компании PTC.

Продвижение PLM-систем, как и всякого другого комплексного ПО, требует поддержки высшего руководства компании, а здесь зачастую возникают трения. “У топ-менеджеров предприятий не всегда хватает воли для принятия сложных реорганизационных решений по PLM-проектам”, — считает Виталий Талдыкин. С ним согласен Лоран Вальрофф, который уверен, что сейчас основным фактором успеха реализуемого проекта становится грамотный менеджмент и стабильность руководства предприятия, способного проводить последовательную политику внедрения.

Эта проблема отчасти связана с недостатком квалификации руководителей верхнего и среднего звена. По мнению Дмитрия Абакумова, для повышения эффективности наших предприятий необходимо комплексно выполнять реорганизацию бизнес-процессов, структуры управления, работы персонала и только затем внедрять информационные технологии. А у нас же часто наивно считают, что приобретение программного продукта автоматически решит проблемы предприятия.

Но, в конце концов, считают вендоры, число препятствий сократится, так как по мере реализации успешных проектов появляется опыт применения полномасштабных PLM-решений в российских условиях, который можно использовать в дальнейшем.

| Аналитическая компания | Объем рынка, млрд. долл. | Темп роста относительно 2005 г., % | Рост на ближайшие годы, % (прогноз) |

|---|---|---|---|

| CIMdata | 20,1 | 10,7 | 8,5 |

| Daratech | 12,3 | 8 | 12 |

| ARC Advisory Group | 7,5 | 8,6 | 14,5 |

| IDC | 5,8 | 9 | - |