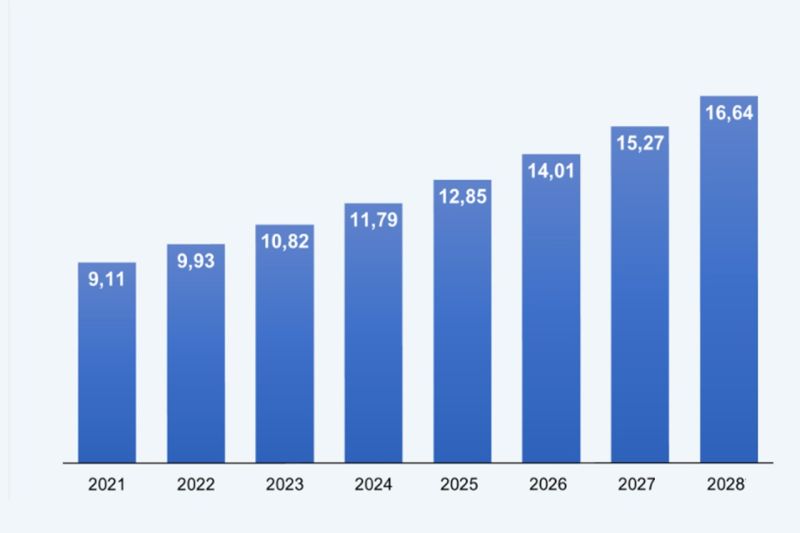

По оценке компании IDC, российский рынок инженерного программного обеспечения в 2011-м вырос на 23,8% в денежном выражении по сравнению с предыдущим годом и достиг 162 млн. долл., причем основную долю российского рынка занимают крупные международные поставщики.

Под инженерным ПО IDC подразумевает системы автоматизированного проектирования (CAD), управления технологическим процессом (CAM), инженерного анализа (СAE), а также средства коллективного управления данными о продукте (cPDM) и некоторые другие инструменты. Аналитики считают одним из ключевых факторов роста данного рынка значительное повышение в прошлом году цен на сырье, в первую очередь на энергоносители, которое способствовало притоку инвестиций в модернизацию промышленного производства и в строительную отрасль. Важную роль продолжает играть малая пользовательская база и инициативы некоторых производителей по легализации инженерного ПО. IDC ожидает, что в этом году рынок будет расти за счет продолжения инвестиций в промышленное производство и строительство, в результате чего его объем увеличится на 18%.

А что по этому поводу думают сами игроки российского рынка инженерного ПО? Чтобы узнать, как они оценивают перспективы рынка и своего бизнеса и что ожидают от будущего, мы обратились к ведущим поставщикам.

2011-й — год роста

В целом участники опроса согласились с оценкой IDC, но уточнили, что в подсчет включены только чистые доходы вендоров. Если же учитывать участие системных интеграторов, то объем рынка инженерного ПО будет значительно больше.

Что касается результатов поставщиков, то лишь компания АСКОН привела количественные данные по обороту за прошлый год. “Наша выручка увеличилась за год на 7% и составила 23,5 млн. долл., — сказал Дмитрий Оснач, директор по маркетингу АСКОН. — Это не был год бурного роста, но мы инвестировали в развитие структуры, персонала, маркетинга, чтобы в будущие периоды, когда ситуация на рынке будет более благоприятной, воспользоваться открывающимися возможностями”.

У других респондентов темп роста был выше. Так, у PTC бизнес в России в прошлом году вырос почти на 50%, а у Dassault Systèmes (DS) — болеечем на 30%. Компании Autodesk и Siemens PLM Software не сообщили количественных данных, но отметили, что год был удачным. “Бизнес Autodesk опережал показатели рынка, приведенные IDC, особенно в сегменте машиностроения, — сказал Алексей Рыжов, региональный директор компании Autodesk в России и СНГ, добавив, что на российском рынке наблюдаются и качественные сдвиги. Во-первых, предприятия переходят от приобретения единичных продуктов к созданию органичной инфраструктуры, которая поддерживает проектирование, управление и обмен данными, коллективную работу и управление лицензиями. Во-вторых, растет спрос на мобильные приложения.

Siemens PLM удалось перевыполнить прошлогодний план и увеличить долю на российском рынке. “По сравнению с 2010 г. был достигнут существенный рост практически во всех основных сегментах, в которых мы работаем, — сказал Виктор Беспалов, генеральный менеджер Siemens PLM Software в России и СНГ. — Следует отметить, что в 2011-м у нас наметилось несколько новых направлений дальнейшего развития бизнеса в России”.

Причины подъема

Участники опроса не совсем согласились с тем, как IDC объясняет причины роста рынка. Конечно, никто из них не оспаривает тот факт, что состояние российской экономики серьезно зависит от мировых цен на нефть. Но они не разделяют мнения о существовании абсолютно прямой зависимости между развитием отрасли инженерного ПО и стоимостью нефти.

Так, Дмитрий Оснач отметил, что комфортная для России цена на нефть выше 100 долл. за баррель сформировалась еще в конце 2009-го, поэтому ее трудно считать определяющим фактором для рынка инженерного ПО в 2011-м: “Однако длительное поддержание цен на энергоносители на высоком уровне оказывает благоприятное влияние: идет изъятие нефтегазовых доходов в пользу государства, а промышленность получает бюджетные вливания”.

Алексей Рыжов добавил, что очень многие процессы по оптимизации проектно-конструкторской деятельности, приобретению новых программных продуктов и внедрению новых технологий стимулируются постоянно повышающейся конкуренцией: “И если сейчас она по большей части внутренняя, но после вступления в ВТО следует ожидать прихода зарубежных проектных организаций и изменения многих норм проектирования на международные. Они уже сейчас активно используются в других странах мира, а вот нашим проектировщикам их придется осваивать”.

Растущее стремление предприятий повысить конкурентоспособность отметил и Виктор Беспалов: “У нас есть целый ряд заказчиков, которые не связаны с государственным финансированием и при этом прекрасно понимают, что им нужно менять действующие подходы и процессы. Им жизненно необходима модернизация для обеспечения конкурентоспособности на рынке. И некорректно говорить, что они кинулись инвестировать в модернизацию только потому, что цены на нефть выросли или им денег дали”.

Лоран Вальрофф, директор компании DS в России и СНГ, также не находит фактор роста цен на энергоносители единственным и определяющим: “В нашем случае важнейшую роль играют те возможности повышения эффективности бизнес-процессов, которые обеспечивают инновационные технологии”.

А Александр Тасев, генеральный директор РТС Россия, напомнил, что в России есть отрасли, в которых инвестиции сильнее зависят не от внешних экономических факторов, а от внутриполитических решений, например ВПК: “Некоторые масштабные проекты продолжались даже в кризис, что позволило многим производителям ПО успешно пережить трудные времена”.

Но он полностью согласен с другими респондентами в том, что главной причиной роста рынка инженерного ПО является осознание многими предприятиями необходимости модернизации: “Это нужно для сохранения и улучшения позиции на глобальных рынках. Как раз это можно назвать и эффектом низкой базы — многие отечественные промышленные предприятия, до сих пор отставшие в применении современных технологий, начинают понимать, что им пора перевооружаться”.

Но для модернизации одного стремления мало. Нужно финансирование, а это зависит от отрасли. Например, в прошлом году инвестировать в модернизацию начали металлургические предприятия. “Аналогичная ситуация могла бы наблюдаться и в машиностроении, если бы не развернувшаяся борьба в сфере гособоронзаказа. Но на протяжении всего года средства были заморожены, — посетовал Дмитрий Оснач. — На мой взгляд, это и стало решающим фактором для рынка инженерного ПО. Многие заказчики были готовы финансировать проекты, но не смогли вовремя получить запланированные на автоматизацию средства”.

Что касается лицензирования, то, по мнению респондентов, этот процесс перешел в фоновый режим и стал рутинным. Градус борьбы с пиратством заметно снизился. В качестве подтверждения Дмитрий Оснач привел структуру продаж АСКОН, в которой сейчас доминируют более дорогие продукты, не входящие в традиционный набор для лицензирования.

Тем не менее вендоры продолжают принимать антипиратские меры. Так, компания Autodesk уже более трех лет продвигает программу поэтапного лицензирования, а недавно открыла для всех учебных заведений России и стран СНГ бесплатный доступ к полнофункциональным версиям ПО для использования в учебном процессе.

Перспективы на будущее

Рассматривая перспективы дальнейшего развития рынка инженерного ПО, респонденты выделили несколько движущих сил, которые могут способствовать его росту.

По мнению Алексея Рыжова, в архитектуре и строительстве существенным фактором является ужесточение конкуренции: “Заказчики в ходе тендеров выдвигают более высокие требования по цене и срокам, при этом проект должен удовлетворять всем стандартам безопасности. Поэтому крупным проектным организациям придется искать новые схемы и проводить существенную реорганизацию, чтобы выжить в высококонкурентной среде, а вступление России в ВТО еще больше усилит конкуренцию. В машиностроении помимо господдержки важным фактором станет фокус на повышение производительности труда и анализ отдачи от инвестиций. Многие компании будут стремиться выйти на международный рынок, поэтому важными станут новые аспекты деятельности, к примеру внимание к промышленному дизайну”.

Виктор Беспалов считает, что Россия будет проходить все те же этапы, которые проходили развитые страны при освоении САПР/PLM: “Основными будут три фактора. Во-первых, желание крупных российских компаний, уже начавших использовать PLM-решения, продвинуть их, как минимум, на поставщиков первой и второй линии. Таким образом, компании, которые уже добились серьезных результатов за счет использования PLM-технологий, будут, как локомотивы, тащить за собой поставщиков. В первую очередь этот тренд будет наблюдаться в корпоративном сегменте.

Во-вторых, предприятия будут постепенно отходить от традиционного разделения труда между КБ и производством. Сейчас уже есть примеры, когда КБ и заводы работают более тесно — как единое инжиниринговое подразделение, и такая тенденция сближения между конструкторскими, технологическими подразделениями и производственными площадками будет только усиливаться.

В-третьих, будет расти спрос со стороны небольших компаний, большинство из которых пока используют 2D-инструменты. Они не могут позволить себе крупномасштабные внедрения тяжелых систем, но будут стремиться к использованию 3D во многих аспектах своей деятельности”.

Спрос на инженерное ПО со стороны предприятий и потребителей стимулирует и развитие самих ИТ. “Технологии прогрессируют очень быстро и при этом быстро дешевеют, становясь доступными широкому кругу потенциальных потребителей, — сказал Алексей Рыжов и привел в качестве примера 3D-принтеры, средства лазерного сканирования и бесплатные облачные услуги для создания 3D-модели объекта из обычной фотографии

Но серьезной проблемой остается кадровый голод в ИТ-отрасли. По мнению Алексея Рыжова, предприятиям придется плотно работать с институтами, чтобы на рынке появилось достаточное количество специалистов нужной квалификации.

Прогнозы на нынешний год

Респонденты ожидают, что перечисленные причины приведут к росту доходов уже в этом году, правда, при условии сохранения высоких цен на нефть и готовности правительства и дальше инвестировать в модернизацию промышленности и обновление инфраструктуры.

Так, АСКОН рассчитывает на рост в пределах 25‒35% и превышение докризисного объема продаж. “Пока прогноз подтверждается. За первые пять месяцев наш доход вырос на 30% по сравнению с аналогичным периодом 2011 г.”, — сказал Дмитрий Оснач.

DS собирается вдвое повысить уровень продаж в России за три следующих года, делая ставку на ряд ключевых заказчиков. “Мы ожидаем дальнейшего развития отношений с “Росатомом” и его инжиниринговым центром НИАЭП, АвтоВАЗом, судостроительными компаниями, авиастроителями и предприятиями ВПК”, — пояснил Лоран Вальрофф.

Другие участники опроса воздержались от количественных оценок, но поделились оптимистичными прогнозами. Autodesk надеется на повышение спроса на отраслевые решения и консалтинг в связи со вступлением России в ВТО и усилением конкуренции, а также на мобильные и облачные решения. Siemens PLM, по словам Виктора Беспалова, превысил плановые показатели в первом полугодии текущего финансового года и растет быстрее, чем в прошлом году.

PTC полагает, что рост отдельных отраслей машиностроения будет выше, чем по прогнозу IDC. “Например, транспорт и ВПК будут развиваться быстрее за счет государственных инвестиционных программ, — считает Александр Тасев. — Будут также расти инфраструктурные проекты, в частности в железнодорожном транспорте, благодаря проведению крупных мероприятий на территории России”.