ПРОДУКТЫ

SAS Institute и Accenture рекомендуют

Борьба с легализацией незаконных доходов не теряет своей актуальности для правительств многих стран и международных организаций. Как и формы отмывания денег*1, она становится все изощренней, объединяя государственные, международные и коммерческие структуры и приобретая интернациональный характер. Так, международная общественная организация FATF (Financial Action Task Force) разрабатывает рекомендации по организационно-правовой базе противодействия и ведет мониторинг их выполнения странами мирового сообщества. Ассоциация финансовых разведок Egmont осуществляет координацию практической деятельности по борьбе с криминальными доходами.

_____

*1 Термин "отмывание денег" появился в США в 20-х годах, когда распространенным методом легализации доходов были фиктивные наряды на стирку белья в прачечных.

С тех пор как в нашей стране в 2001 г. был принят закон N 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, финансированию терроризма", развиваются законодательные, методологические, технические и информационные методы борьбы с этим злом. Законодательство обязывает банки, в частности, отслеживать подозрительные банковские операции и идентифицировать выгодополучателей таких операций, предписывает документально фиксировать и предоставлять в уполномоченный орган сведения о них. Построение системы противодействия затрагивает как внутренние правила работы банка, так и действующие в нем ИС, которые берут на себя новые функции контроля.

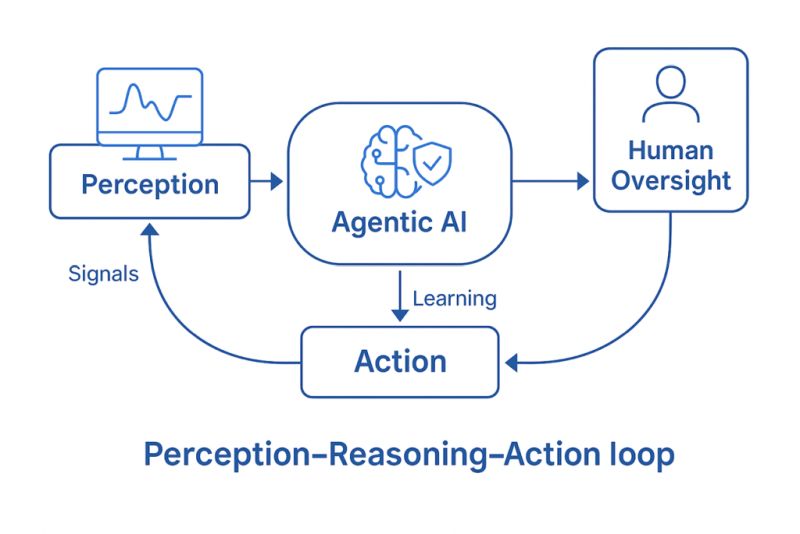

В России методологические и законодательные основы, ужесточая контроль и требования к выявлению подобных актов, движутся в сторону западноевропейских образцов, вобравших в себя богатый мировой опыт борьбы с финансовым мошенничеством и отмыванием денежных средств. Отделение компании SAS Institute по странам EMEA вместе со своим партнером в области проектирования и внедрения ПО фирмой Accenture предлагают свой подход к решению этой задачи для банков и финансовых организаций на базе информационно-аналитической системы для обнаружения признаков легализации незаконных доходов SAS AML (Anti Money Laundaring; см. рисунок).

Структура решения SAS AML

Энн Стин, координатор Accenture по вопросам борьбы с легализацией незаконных доходов и менеджер ряда реализованных проектов, представляя продукт, сказала, что основной движущей силой внедрения AML-систем является введение новых нормативных требований со стороны законодательных органов страны, а также заинтересованность банков в сокращении риска потери репутации. В особенно развитых в этом отношении странах, например в Норвегии, использование банком такой специализированной электронной системы наблюдения обязательно. Обслуживая клиентов, банк следит с ее помощью за движением средств по счетам, решая все более сложные задачи по выявлению подозрительных действий. Ключевые точки функционирования AML-системы - контроль за операциями и клиентами. Последнее означает достоверно установленные личность клиента, а также реального выгодоприобретателя по счету. Контроль за имущественно-денежными операциями выявляет нетипичные операции и наличие схемы легализации, признаки которой обнаруживаются, как правило, после осуществления цепочки связанных транзакций, реализующих схему.

Как пояснила Энн Стин, подход SAS к созданию информационно-аналитических AML-систем предусматривает построение хранилища данных (ХД), куда собирается информация из ERP, OLTP и других внешних ИС. Ядро системы содержит набор аналитических средств (кластерный анализ, нейронные сети, деревья решений, регрессионно-факторное моделирование и пр.), позволяющих выявлять подозрительные случаи, оповещать о них и создавать отчетность как для внутреннего пользования, так и для контролирующих органов. Интерфейсы позволяют проводить различные исследования для получения дополнительных данных по выявленным подозрительным случаям. Поддерживаются все распространенные СУБД.

Устанавливаемое AML-решение, отмечает Энн Стин, должно расти и развиваться вместе с бизнесом, ведь средства и методы легализации доходов все время меняются. И продукт SAS предоставляет возможности для дальнейшего совершенствования его работниками банка и адаптации к новым условиям и требованиям жизни. Заказчик получает систему с преднастроенными сценариями отслеживания схем отмывания денег (около 60 сценариев), которые в ходе эксплуатации могут быть доработаны под конкретные требования. Список сценариев постоянно пополняется разработчиком ПО, аккумулируя новый опыт по борьбе с нелегальными доходами.

Практика показывает, по словам Энн Стин, что срок внедрения AML-систем составляет от трех до шести месяцев и в большой степени зависит от количества источников первичных данных.

Процесс внедрения требует тесного взаимодействия участников проектной группы со стороны банка, разработчика ПО и внедренческой компании. Ключевой фактор успеха - интеграция существующих в банке ИС и AML-системы, что позволит максимально полно использовать возможности решения. Выявление источников данных для построения ХД как информационной основы для поиска признаков легализации незаконных доходов, а также их преобразование в данные хранилища - первый и важнейший шаг в ходе выполнения проекта. Модель данных, заложенная в хранилище, гибка и масштабируема (хотя число обязательных для функционирования системы параметров ограничено) и может изменяться в зависимости от конфигурации заложенных сценариев.

"Сфера борьбы с отмыванием денег - не та область, где банки конкурируют друг с другом, - констатирует Энн Стин. - Напротив, здесь они заинтересованы в объединении усилий. Это, в частности, проявляется в стремлении устанавливать для данной цели стандартизованное ПО".