Как-то оказался на маленькой плантации на границе Колумбии и Венесуэлы. Типичная для Амазонии южноамериканская ферма. Лежащие вдоль берега крокодилы; с интересом рассматривающие гостей попугаи Ара; неказистый домик; конюшня; поле, на котором растет что-то сильно похоже на коноплю.

Идем на рыбалку. Здесь это просто. Привязываешь кусок мяса к веревке, веревку к палке и закидываешь такую «удочку» в воду.

Почти сразу в кусок мяса впиваются пираньи. Нужно только резко дернуть удочку, чтобы, не отпускающая добычу рыба, вылетела на берег.

Поражает энергия этой вкусной и крайне опасной хищницы. Иногда достаточно поднести кусок мяса к поверхности воды, чтобы увидеть, как пираньи, выпрыгивая из своей привычной среды обитания, пытаются вонзить зубы в добычу.

Индеец рассказал, как его знакомый, потрошивший рыбу, только провел рукой по воде у самого берега, чтобы смыть кровь. И мгновенно остался без кончиков пальцев, которые были срезаны как бритвой.

Банки — акулы бизнеса. Они степенно плавают в его водах, в ожидании крупной добычи. Их не интересует всякая мелочевка с плохой кредитной историей. И с высокими рисками невозврата денег.

Микрофинансовые организации — пираньи бизнеса. Как еще можно назвать организации, занимающиеся крайне рискованными финансовыми операциями — кредитованием до получки людей, у которых, возможно, и получки не будет.

«Наша целевая группа — семьи, имеющие совокупный доход менее 30 тыс. руб. в месяц. Мы почти не конкурируем с банками», — сказал в марте 2015 г. СЕО компании "Домашние деньги«Андрей Бахвалов на одной из ИТ-конференций.

МФО — путь к современным ИТ

Вспоминаю свой опыт общения с другой компанией по микрокредитованию, где я давал консультацию по развитию их ИТ.

Руководитель начинал со своим другом с нуля. Дал кому-то денег до получки под процент, потом следующему... Бизнес пошел. Задумался об автоматизации, нанял программиста. Думал — тот напишет программу и решит все его, возникающие в связи с бурным ростом бизнеса, проблемы.

Программист систему написал, но выяснилось, что без него она не работает. Более того, для нормальной работы системы требуются еще программисты.

Прием на работу нового программиста проблемы не решил, а привел к появлению новых проблем, для решения которых понадобились новые программисты.

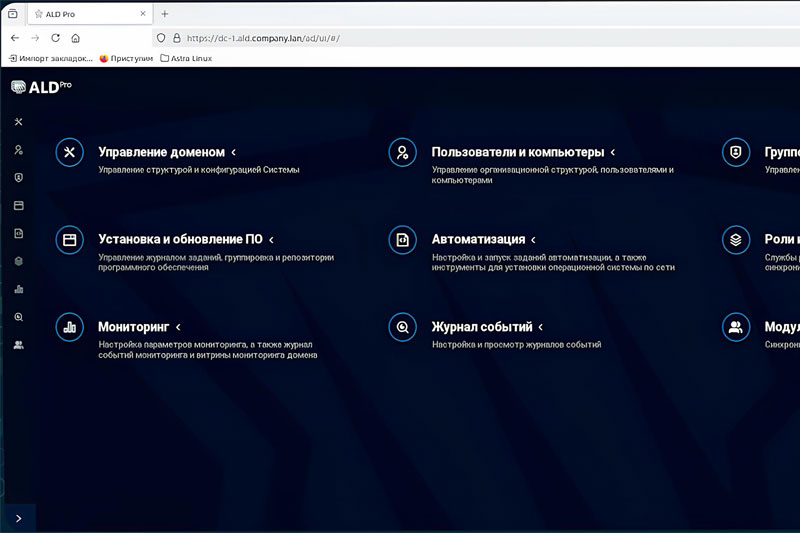

В итоге получилась современная высокотехнологичная компания, базирующаяся на облачных вычислениях. Использующая АD, виртуализацию, IP-телефонию и облачный сервис «Битрикс24». Правда, руководство изначально хотело совсем другого. Чтобы только нажать кнопку и получить результат. И без этой оравы программистов, для управления которыми теперь нужно нанять ИТ-директора.

Впрочем, бизнес у них все равно успешен. Ведь главное в этом бизнесе — возврат кредитов. Клиент и так занимает деньги от безысходности. И совершено не хочет их отдавать. Да еще и проценты. И так кредиторы просят от одного до четырех процентов в день. Это в переводе на понятные цифры — от 300 до 1200 процентов годовых. А ведь еще есть штрафные санкции за нарушение графика погашения долга.

В случае небольшого бизнеса можно все замкнуть на себя. Чтобы понять это, было достаточно посмотреть на руководителя — внушительного мужчину под два метра ростом с холодным стальным взглядом. Если такой подойдет к вам вечером на улице и попросит — отдадите ему все, даже если ничего не должны. И никакой юрист ему не нужен.

Как работает современная МФО

Но в случае большого бизнеса — все сложнее. Приходится использовать самые современные технологии. Об этом рассказал небольшой фильм, показанный на конференции компанией «Домашние деньги».

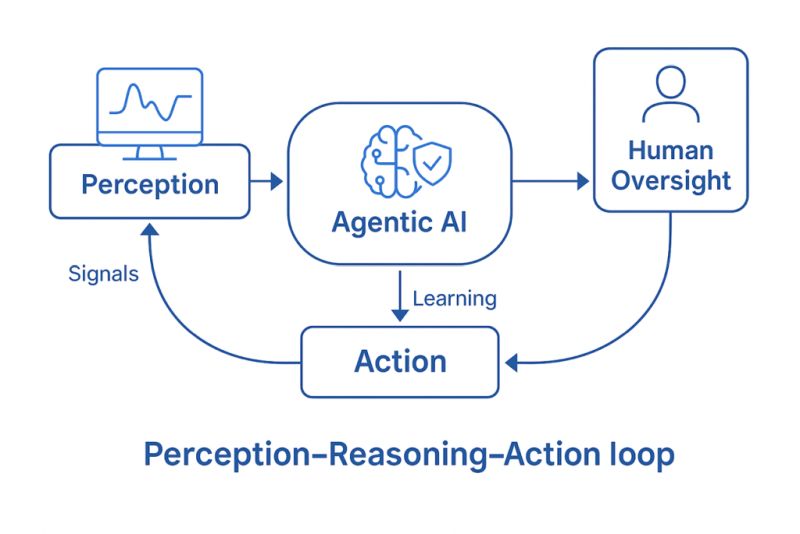

Бизнес-процесс выглядит так. Клиент — в фильме женщина среднего возраста — заходит на сайт и оформляет заявку на кредит. Система анализирует заявку и автоматически отправляет на смартфон ближайшего к женщине агента. В фильме — крупного мужика с заплывшим лицом. Как пояснил собравшимся представитель компании — это наиболее типичный представитель этой группы сотрудников.

Агент просыпается и едет к дому потенциального клиента. Причем все делает по инструкциям, которые высвечиваются на смартфоне. Проводит опрос бабушек у подъезда на предмет, постоянно ли живет в заявленной в анкете квартире женщина и дает отчет через смартфон. Потом входит в квартиру, фотографирует клиента и странички его паспорта. Полученные данные сразу отправляются в облако, где заносятся в базу данных EPR-системы предприятия. В системе проводится их анализ, фиксируется геоположение клиента и осуществляется вся возможная проверка.

Практически используются самые современные тренды: персонализированный подход, облачные вычисления, мобильность. Пока обходятся без искусственного интеллекта — агент сам осуществляет визуальный скоринг — смотрит, насколько обжита квартира, какая там мебель. Важно понять, действительно ли это квартира клиента.

В результате агент принимает решение о выдаче кредита. Деньги начисляются на карточку и практически сразу же полностью снимаются с нее клиентом. Зачастую клиент даже оставляет более ненужную карточку в банкомате.

Сбор процентов — тоже забота агента. Их он собирает с клиента каждую неделю. Об этом ему напоминают SMS, приходящие на смартфон. Из собранных денег и формируется его зарплата. Если клиент не платит, а это пытается сделать каждый третий заемщик, и агент не может его «уговорить» — подключается руководитель, отвечающий за работу агентов в этом районе. Причем, если агент постоянно не справляется сам и дергает руководителя, агента увольняют и берут другого.

Если не справляется и руководитель — дело передается службе безопасности, которая насчитывает 300 человек. И уж в совсем безнадежном случае — коллекторскому агентству.

МФО vs банки

Да, у банков есть немного снисходительное отношение к МФО. Вроде и родственники, вроде свои, но уж больно не симпатичны. С другой стороны, как объяснила мне знакомая с биржи труда, государство поддерживает любой бизнес, не нарушающий закон. А в плане эффективности МФО сейчас дадут фору большинству банков.

И если представители крупных банков говорили на конференции, что сворачивают свои программы развития кредитования населения и сосредотачиваются на повышении качества обслуживания, то перспективы МФО на рынке кредитования населения более чем радужные. В кризис люди теряют деньги и работу, и число потенциальных клиентов МФО растет.

Для одних кризис — время потерь, для других — время новых возможностей. Сейчас хорошее время для пираний — голодных, ориентированных на клиента стартапов, агрессивных мобильных высокотехнологичных компаний. Всех тех, кто ориентируется не на проедание кредитов зарубежных инвесторов и изрядно помельчавший ручеек бюджетных вливаний, а на конкретного потребителя. Кто сможет понять новые потребности рынка и предложить ему свои решения.

Автор статьи — к.т.н., опыт работы в банковских ИТ — более 20 лет.