Кризис, вызванный пандемией коронавируса, может послужить спусковым механизмом цифровой трансформации управленческих процессов в банковской отрасли. О необходимости в ней впервые широко заговорили на уровне топ-менеджеров банков. Это означает, что наступил момент, когда руководители финансовых организаций пришли к осознанию выгод от цифровой перестройки интегрированных процессов управления финансовой эффективностью и рисками, которые до настоящего момента безнадежно уступали приоритет автоматизации основной бизнес-деятельности и обеспечивающим функциям. Что же произошло?

Приоритеты и выгоды цифровой перестройки управления эффективностью и рисками

К растущей в банковском секторе конкуренции, падению маржи и рентабельности капитала стремительно развернувшийся кризис добавил фактор неопределенности. Внезапное недополучение доходов потребовало оперативного реагирования и перестройки финансовых планов и бюджетов. Неоднозначность ситуации, предполагающая проработку различных стресс-сценариев и версий планов на основе детальных количественных прогнозов риск-потерь и прибыльности, обнажила несостоятельность традиционных подходов к финансовому планированию, прогнозированию, а также к оценке рисков ликвидности и капитала.

Это проявилось на фоне достаточно высокого общего уровня цифровой готовности отечественных банков и, в частности, процессов финансового управления (планирование-мониторинг/контроль-анализ-регулирование). Так, согласно данным из открытых источников, хранилище данных для поддержки функции контроля и подготовки управленческой и аналитической отчетности эксплуатируется практически в каждом крупном и в каждом втором среднем российском банке.

Вместе с тем успешных проектов автоматизации финансового планирования в банковском секторе за более чем 20 лет наблюдений заявлено не более полутора десятков. В этой области по-прежнему доминируют электронные таблицы. Для сравнения: 73% американских банков-участников опроса Kaufman, Hall & Associates «Перспективы для финансового директора 2020: финансовые институты» уже отказались от табличных технологий для планирования и бюджетирования.

Самое низкое проникновение цифровизации в банках фиксируется в управлении ликвидностью и рисками. Чтобы сохранить прибыльность и преодолеть кризис, аналитики международной консалтинговой компании Boston Consulting Group рекомендуют российским кредитным организациям в первую очередь прибегнуть к цифровым изменениям в этих областях, а также внедрить в управление рисками элементы продвинутой аналитики.

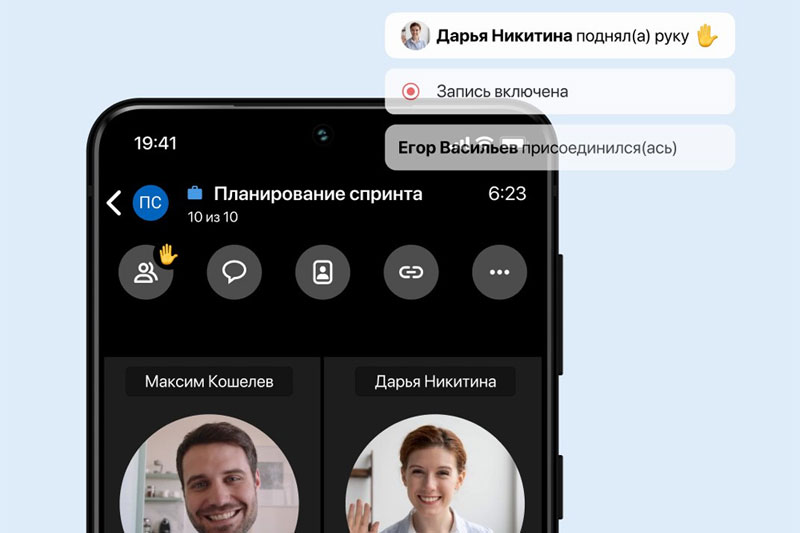

Неправильно будет обойти вниманием ситуацию, которая сложилась в управлении эффективностью и рисками с автоматизацией функции анализа и подготовки отчетности. Два десятилетия назад эта область была одной из первых, примеривших на себя инструменты бизнес-анализа (Business Intelligence, BI). Однако на сегодняшний день в подавляющем большинстве банков топ-менеджеры по-прежнему используют «твердые» отчеты согласованного формата, получая их на бумаге или по почте, а аналитики и исполнители готовят их преимущественно в электронных таблицах, даже когда необходимые данные уже собраны в корпоративном хранилище данных. На уровне руководителей среднего звена, которые работают с электронными формами отчетов, в основном востребован минимальный набор простых инструментов анализа: фильтры, сортировки, предусмотренные детализации и т. п. Разнообразный функционал, которым наполнены BI-платформы, оказался избыточен и не нашел широкого применения в управлении финансами. Хотя банковские менеджеры отмечают определенное неудобство сложившегося подхода, но акценты текущих требований к визуализации и анализу сместились от функциональности к сервису. В частности, по итогам состоявшегося в апреле анкетирования руководителей кредитных организаций на сайте Ассоциации российских банков наиболее ожидаемыми дополнениями текущей технологии подготовки отчетности являются использование средств удаленного доступа к отчетным данным (об этом заявила почти четверть опрошенных) и доставка автоуведомлений о критических изменениях финансовых и бизнес-показателей на мобильные устройства пользователей (так сообщили 18,5% респондентов). По данным общеотраслевого опроса, проведенного Американским центром производительности и качества и Ассоциацией финансовых профессионалов, в мире использование мобильных технологий в процессах планирования и анализа финансового результата тоже стоит на повестке дня — пока их внедрили не более 3% организаций.

Расшив с помощью цифровых технологий узкие места процессов финансового планирования, мониторинга эффективности и управления рисками банки должны ощутить качественные изменения в их организации и финансовых результатах деятельности. Они смогут:

- предупреждать последствия реализации рисковых событий. Будут эффективно управлять ликвидностью и капиталом, применяя автоматизированное стресс-тестирование и прогнозирование состояния портфелей;

- расширить обзор и обеспечить обоснованность планов. Станут готовить планы на основе прогноза состояния портфелей текущих и будущих договоров банка с учетом влияния различных риск-факторов: поведения клиентов, особенностей регионов, рыночной ситуации и др.;

- повысить прозрачность и точность планов. Перейдут от планирования в масштабах банка к детальному, вплоть до отдельной сделки, планированию по финансовой и организационной структуре, продуктовым и клиентским сегментам, с учетом перераспределения расходов и трансфертной стоимости ресурсов;

- соответствовать требованиям регулятора. На основе данных финансового плана будут автоматически проверять соблюдение обязательных нормативов, в том числе достаточности капитала, ликвидности и других показателей, регламентируемых Банком России;

- улучшить маневренность. Смогут оперативно просчитывать различные версии планов с учетом рисков и требований регулятора;

- ускорить реагирование. Возьмут под контроль финансовые и бизнес-показатели в режиме 24×7 из любой точки мира. Планшеты и телефоны станут мобильными управленческими офисами руководителей;

- выполнять планы и достигать бизнес-целей. За счет использования скользящего прогнозирования обеспечат непрерывный мониторинг реализуемости планов в течение года и смогут проактивно предупреждать негативное влияние риск-факторов на финансовый результат.

Дорожная карта управленческой цифровой трансформации

Потребность в управленческой цифровой трансформации поставила в календарь автоматизации российских банков задачи планирования, прогнозирования и стресс-тестирования, управления рисками и совершенствования сервисов доступа к данным для оперативного мониторинга, анализа и принятия решений.

Быстро и с минимальными затратами можно улучшить процессы мониторинга, контроля и анализа за счет организации мобильного доступа к оперативной аналитике о состоянии бизнеса и внедрения сервиса автоматического информирования банковских руководителей о важных показателях, финансовых результатах и рисках. На решение этой задачи потребуется от 2 до 4 недель, бюджет проекта не превысит шестизначных чисел. При этом ряд вендоров сможет предложить банкам не только инструменты мобильной аналитики, но и готовые пакеты дашбордов для разных категорий банковских руководителей: топ-менеджеров, кураторов бизнес-направлений, финансовых директоров и риск-менеджеров, управляющих филиалами и пр.

Автоматизация прогнозирования и стресс-тестирования состояния портфелей банка обеспечит базис для решения задач планирования и управления различными видами рисков, мониторинга будущего исполнения планов и решения ряда регуляторных задач, в частности соответствия внутренним процедурам оценки достаточности капитала. Успех проекта автоматизации прогнозирования и стресс-тестирования напрямую зависит от наличия и качества данных по портфелям договоров банка. Поэтому кредитные организации, в которых внедрены хранилища данных, окажутся в выигрышном положении и смогут существенно сократить сроки разворачивания ПО для стресс-тестирования. Круг представленных на российском рынке поставщиков инструментов прогнозирования и стресс-тестирования очень ограничен и состоит за небольшим исключением из иностранных вендоров.

Обязательным условием автоматизации процессов финансового планирования и бюджетирования является наличие у банка готовой методологии и рабочих инструментов прогнозирования. Их соблюдение позволяет ввести систему планирования в эксплуатацию уже через

Поскольку оценка риска ликвидности опирается на прогнозирование состояния портфелей договоров, а оценка риска капитала базируется на результатах оценки всех видов рисков на основе стресс-тестов, их реализация требует решения всего комплекса задач по автоматизации подготовки данных, прогнозирования и стресс-тестирования. Это означает, что самые важные и ожидаемые результаты цифровой модернизации будут наиболее отложены во времени. Поэтому на пути к их получению целесообразно выделять промежуточные вехи, результаты которых принесут банку самодостаточный полезный эффект. Например, ИТ-поддержку прогнозирования состояния портфелей следует рассматривать не только как составляющую автоматизации управления рисками в интересах риск-департамента и казначейства, но и как создание инструмента скользящего мониторинга за исполнением финансовых планов в руках финансовой службы. Такой подход позволит банку получить максимальный эффект от инвестиций в цифровую модернизацию процессов управления.

Очевидно, что сокращение расходов бюджетов на автоматизацию, инициированное развернувшимся кризисом, и пересечение по срокам с бюджетной кампанией-2021, не позволят финансовым институтам в ближайшее время приступить к реализации дорожной карты управленческой цифровой трансформации в полном объеме. До конца 2020 года заинтересованные в цифровой перестройке банки успеют сделать только первые шаги в этом направлении. Процессы прогнозирования, стресс-тестирования, планирования и управления рисками станут кандидатами на автоматизацию уже в следующем 2021 году.