СЛИЯНИЯ

Компания Dassault Systemes (www. 3ds.com), выпускающая средства управления жизненным циклом изделия (Product Lifecycle Management, PLM), купила фирму MatrixOne за 408 млн. долл. наличными. Это - важная новость, поскольку речь идет о слиянии игроков, входящих в пятерку лидеров. По оценке аналитической компании CIMdata, учитывающей общий доход поставщика и партнеров, Dassault занимает в области PLM первое место, а MatrixOne - пятое (см. PC Week/RE, N 35/2005, с. 40). Сделка знаменательна еще и тем, что означает уход одного из последних поставщиков независимых PLM-решений, не связанных с какой-либо САПР или ERP-системой. По мнению аналитиков, это означает, что консолидация на рынке PLM заканчивается и начинается зрелый этап развития.

Dassault уже имеет два продукта для управления инженерными данными - Enovia и Smarteam. Зачем ей понадобились дополнительные системы? По словам президента компании Бернара Шарля, эта покупка обеспечит выход на новые рынки. Дело в том, что основные заказчики Dassault - предприятия оборонной, автомобильной, аэрокосмической и судостроительной отраслей, а MatrixOne имеет немало клиентов из индустрии ИТ, включая Alcatel, IBM, Intel, Nokia, Philips, а также обслуживает многих производителей потребительских товаров и медицинского оборудования.

Всего у нее более 850 заказчиков, которые, конечно, представляют лакомый кусок для Dassault. Не случайно, г-н Шарль выразил надежду на расширение клиентской базы за счет средних предприятий, которые выпускают не такую сложную продукцию, как крупные корпорации, но используют весьма сложные бизнес-процессы, требующие управления документами и потоками заданий. Технологии MatrixOne ориентированы как раз на таких клиентов.

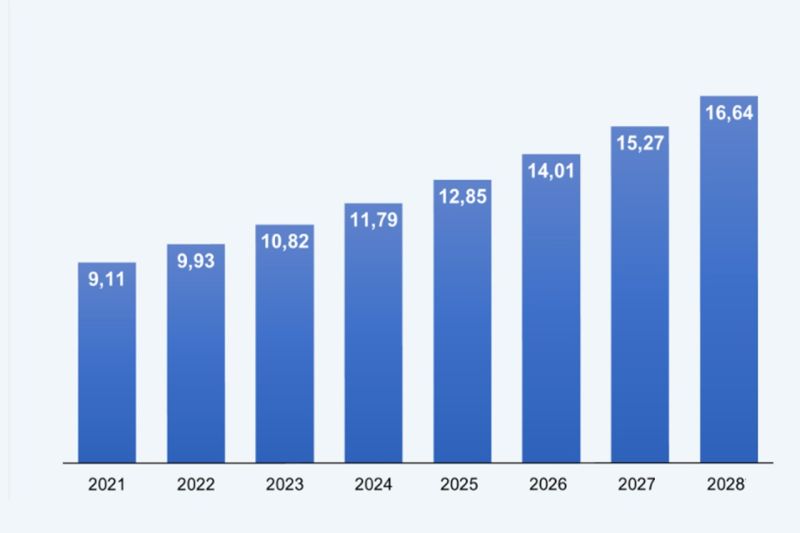

Объясняя мотивы приобретения, глава Dassault подчеркнул, что рынок PLM сейчас быстро растет и его компания хочет воспользоваться этим ростом, тем более что дела у нее идут неплохо. В 2005 г. ее оборот впервые за историю компании перевалил за 1 млрд. долл. и достиг 1,12 млрд. долл., что на 18% больше, чем в 2004-м.

Что касается MatrixOne, то у нее последние годы были убыточными, да и доход рос медленнее, чем планировалось. Так, в 2005-м она потеряла 20,3 млн. долл. при обороте 124,1 млн. долл.

По мнению CIMdata, это - благоприятная сделка для MatrixOne, она обеспечит ей инвестиции, необходимые для дальнейшего развития продуктов и партнерской сети, одной из самых больших на рынке PLM. Что касается Dassault, то ей слияние тоже пойдет на пользу и позволит предложить решения, которых раньше у нее не было, считают аналитики. Например, теперь ей будет проще обслуживать заказчиков, применяющих не только ее системы автоматизации проектирования, но и САПР других поставщиков, так как продукты MatrixOne предназначены для работы в неоднородных средах. Однако, как это обычно бывает при слиянии, главная сложность заключается в объединении технологий и бизнеса. Такого плана еще нет, но Dassault уже сейчас рассчитывает, что синергетический эффект даст возможность объединенной компании в будущем году сэкономить 25 млн. долл. Однако аналитики полагают, что добиться этого будет нелегко из-за расходов, связанных с развитием продуктов и партнерской сети MatrixOne. Да и некоторые ее партнеры не слишком охотно будут переходить под крыло Dassault из-за тесных связей французской фирмы с IBM.

Для российского рынка PLM эта сделка интересна тем, что, возможно, откроет нашим пользователям доступ к продуктам MatrixOne. Ведь раньше компания у нас не работала.

Что касается мирового рынка PLM, то, считает аналитическая компания AMR Research, теперь здесь начинает действовать "золотое правило трех", согласно которому в зрелой отрасли доминируют три основных игрока, окруженные поставщиками нишевых продуктов. В области PLM эта тройка включает Dassault, UGS и PTC. После слияния среди них может измениться расстановка сил. Ведь если оценивать только доход поставщика (без партнеров), то в 2005-м UGS заработала 1,15 млрд. долл., т. е. больше, чем Dassault. А теперь французская фирма может вырваться вперед.

Поэтому неудивительно, что UGS выступила с резкой критикой данной сделки по нескольким пунктам, утверждая, что Dassault явно переплатила за компанию, которая была убыточной в течение 16 кварталов и вряд ли сможет сэкономить 25 млн. долл., поскольку MatrixOne уже давно, но безуспешно пыталась это сделать.

Комментируя нынешнюю ситуацию на рынке PLM, аналитики из AMR Research отмечают, что на нем доминирование китов индустрии ERP, таких, как SAP и Oracle, ощущается гораздо меньше, чем в других сегментах отрасли бизнес-приложений. В частности, если в области SCM на долю китов приходится 35%, а в CRM - 26%, то в сегменте PLM у них лишь 12%, а остальное принадлежит поставщикам САПР и независимым игрокам. Поэтому при выборе PLM-продуктов, советуют аналитики, предприятиям следует учитывать мнение инженерного подразделения.